โลกในมุมมองของ Value Investor 23 พฤษภาคม 63

ดร. นิเวศน์ เหมวชิรวรากร

ระยะนี้เรื่องของ “New Normal” นั้นน่าจะเป็นประเด็นที่ร้อนแรงที่สุดในทุกวงการ ชีวิตการทำงาน สังคม การเรียน และที่สำคัญการทำธุรกิจและการลงทุนต่างก็ถูกกล่าวถึงว่าจะมี New Normal นั่นก็คือ มีวิถีหรือวิธีใหม่เกิดขึ้นและจะยังอยู่ต่อไปหลังจากวิกฤติโควิด-19 สิ่งที่โดดเด่นก็เช่นการซื้อสินค้าทางอินเตอร์เน็ต การทำงานที่บ้าน การประชุมทางไกล และการเรียนออนไลน์ เป็นต้น เช่นเดียวกัน การลงทุนเองนั้น ก็มีการพูดถึงการลงทุนที่จะเป็น “New Normal” ด้วยเช่นกันและก็มีผู้พูดถึงกันมากแล้ว แต่สิ่งที่ผมจะพูดถึงในวันนี้นั้นกลับเป็นเรื่องที่ดูย้อนแย้ง นั่นก็คือ ความคิดและวิธีการการลงทุนหรือการเล่นหุ้นของนักลงทุนไทยที่ผมรู้สึกว่าโควิด-19 ไม่ได้เปลี่ยนแปลงอะไรเลย นักลงทุนไทยที่รวมถึง VI ส่วนใหญ่นั้น ผมคิดว่ายังคงมีแนวความคิดและวิธีการลงทุนหรือเล่นหุ้น “แบบเดิม” ที่เคยทำมาอย่างน้อยเป็น 10 ปีขึ้นไป ซึ่งในช่วงก่อนที่จะเกิดโควิดเล็กน้อยนั้นผมเคยคิดว่านักลงทุนโดยเฉพาะส่วนบุคคลนั้นกำลังเริ่มมีการเปลี่ยนแปลงไปบ้าง แต่แล้วเมื่อโควิด-19 เกิดขึ้น แทนที่การเปลี่ยนแปลงจะไปเร็วขึ้นเหมือนหลายสิ่ง แต่กลับปรากฏว่าพวกเขาเปลี่ยนกลับไปเป็นแบบเดิมอีกครั้งหนึ่ง

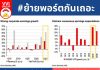

ตัวเลขการซื้อขายหุ้นรายวันของนักลงทุนส่วนบุคคลก่อนเกิดโควิดนั้นลดลงมาเรื่อย ๆ จากประมาณ 50% ของการซื้อขายของทุกกลุ่มเหลือ 35% หรือน้อยกว่านั้น กลุ่มผู้เล่นต่างประเทศกลายเป็นผู้ที่ซื้อขายมากที่สุดจาก 30%กลายเป็นประมาณ 45% เช่นเดียวกับนักลงทุนสถาบันที่มีบทบาทมากขึ้นและกลายเป็นผู้นำในเรื่องของการชี้นำดัชนีตลาดหุ้นรายวัน ซึ่งผมเองก็มองว่าเป็น “วิวัฒนาการ” ปกติเมื่อตลาดหุ้นพัฒนาก้าวหน้าขึ้นเรื่อย ๆ ว่าที่จริงตลาดหุ้นที่พัฒนาสูง ๆ นั้น นักลงทุนส่วนบุคคลที่ซื้อขายหุ้นเองนั้นเหลือน้อยมากแทบไม่มีนัยสำคัญ แต่แล้วเมื่อโควิด-19 เกิดขึ้นและต่อเนื่องมาจนถึงวันนี้ การซื้อขายหุ้นของนักลงทุนรายย่อยส่วนบุคคลกลับเพิ่มสัดส่วนกลับขึ้นมาเป็นประมาณ 45-50% และนักลงทุนต่างชาติลดลงเหลือ 30-35% เหมือนช่วงที่ตลาดหุ้นไทยผันผวนและการเก็งกำไรยังร้อนแรงเมื่อหลายปีก่อน

ผมคิดว่าเหตุผลที่นักลงทุนส่วนบุคคล “หายไป” ในช่วงก่อนโควิด 1-2 ปีนั้น น่าจะเป็นเพราะว่าตลาดหุ้น “ไม่ดี” ติดต่อกัน 2 ปีคือปี 2561 ที่ดัชนีติดลบ 10% และปี 2562 บวกแค่ 1% และที่สำคัญยิ่งกว่าก็คือ ดัชนีหุ้นในช่วงเวลาดังกล่าวนั้นค่อนข้าง “นิ่ง” ดัชนีหุ้นผันผวนค่อนข้างน้อยซึ่งทำให้คนไม่รู้ว่าจะเข้าหรือจะออกจากตลาดเมื่อไร การเก็งกำไรรายวันก็มักจะทำเงินไม่ได้ ขณะที่ใน “ภาพเล็ก” ที่เป็นเรื่องของหุ้นรายตัวหรือรายกลุ่มเองนั้น หุ้นตัวเล็กหรือกลาง-เล็กที่เคยวิ่งเป็นจรวดก่อนหน้านั้นก็ตกลงมากันทั่วหน้าซึ่งทำให้การหาหุ้นเพื่อเก็งกำไรยากขึ้น คนที่ “เจ๊ง” หุ้นนั้นเต็มไปหมด หลายคน “ถอดใจ” ลดการซื้อขายหุ้นลงไปมาก

การมาของโควิด-19 ทำให้หุ้นตกลงมาอย่างหนักในช่วงแรก คนอาจจะคิดว่านั่นคือ “ตะปูปิดฝาโลง” สำหรับการเก็งกำไร แต่แล้ว เพียงแค่ 1-2 เดือนทุกอย่างกลับเปลี่ยนแปลงไปอย่างสิ้นเชิง ดัชนีหุ้นดีดตัวขึ้นถึง 30%ภายในเวลาอันสั้น หุ้นหลายตัวเพิ่มขึ้น 4-50%หรือมากกว่านั้น หุ้นเก็งกำไรหลายตัวราคากลับไปเป็นนิวไฮเทียบกับเมื่อสิ้นปีที่แล้ว ค่า PE ของหุ้นจำนวนมากกลับไปสูงเป็น 40-50 เท่า บางตัวเกิน 100 เท่าเพราะกำไรไตรมาศ 1 ที่ประกาศออกมานั้นลดลงมากหรือติดลบ แต่ไม่มีใครสนใจเรื่องความแพงหรือถูก สิ่งที่นักลงทุนรายย่อยสนใจก็คือราคาที่ปรับตัวขึ้นแรงและเร็ว ผลประกอบการจะเป็นอย่างไรในช่วง 1 หรือ 2 ไตรมาศจากนี้จะลดลงก็ไม่เป็นไร ขอให้หุ้นยังมี “สตอรี่” มีโครงการที่จะทำกำไรเพิ่มขึ้นในอนาคตไม่ว่าสิ่งนั้นจะเป็นจริงหรือไม่

เช่นเดียวกัน ถ้าผลประกอบการออกมาดีคือมีกำไรลดลงเพียงเล็กน้อยหรือเพิ่มขึ้นด้วยซ้ำในไตรมาศแรกที่ประกาศไปแล้ว ราคาหุ้นก็จะกระโดดกลับขึ้นไปใกล้เคียงกับราคาเมื่อสิ้นปีที่แล้วหรือสูงกว่าไม่ว่าค่า PE จะเป็นเท่าไร พวกเขาไม่สนใจว่าไตรมาศ 2 หรือไตรมาศต่อ ๆ ไปจะเป็นอย่างไรเมื่อเศรษฐกิจโดยรวมของประเทศตกต่ำลง การมองข่าวหรือผลประกอบการในระยะสั้น ๆ คือพื้นฐานของนักเก็งกำไรในตลาดหุ้นที่เป็นมาเป็นสิบ ๆ ปี ไม่มีอะไรเป็น New Normal

VI ทั้งแนว “พันธุ์แท้” ที่ลงทุนแบบถือยาวและอิงกับความแข็งแกร่งและการเติบโตระยะยาวและเน้นราคาหุ้นที่ไม่แพง และแนว “Speculative” ที่มักจะถือหุ้นสั้นกว่าเช่นไม่เกิน 1-2 ปี เน้นในหุ้นที่มักมีคุณภาพปานกลาง มีการเติบโตของผลประกอบการและมีสตอรี่ระยะสั้นที่จะขับเคลื่อนราคาหุ้นได้ มีเจ้าของหรือเจ้ามือที่ดูแลและสนับสนุนราคาหุ้นผ่านกระบวนการและสื่อต่าง ๆ อย่างสม่ำเสมอและเป็น “มิตร” กับนักลงทุน โดยที่ราคาหุ้นนั้นอาจจะไม่ถูกเลย เช่น อาจจะสูงถึง 20-30 เท่าขึ้นไป ทั้งสองกลุ่มนี้เท่าที่ผมสัมผัส ดูเหมือนว่าจะ “ทำเหมือนเดิม” เหตุผลก็คือ พวกเขาคิดว่านี่คือ “หลักการของ VI” ที่ “ไม่ได้ขึ้นกับกาลเวลา” เหนือสิ่งอื่นใดก็คือ สถานการณ์ของตลาดและบริษัทจดทะเบียนในตลาดหุ้นไทยไม่ได้เปลี่ยนไป และนี่คือหลักการที่ทำให้เขา “รวย” มาแล้ว นอกจากนั้น ผมเองก็คิดว่าถ้าจะเปลี่ยนจริง ๆ เราก็คงทำไม่ได้ เรามีวิธีคิดและปฏิบัติตามหลักการนี้มานานจนมันเปลี่ยนไม่ได้แล้ว นี่ก็คงเป็นไปตามสุภาษิตที่ว่า “You can’t teach an old dog new tricks”

นักลงทุนรายใหญ่ซึ่งรวมถึง “เจ้ามือหุ้น” กองทุนรวมที่ลงทุนแนวใกล้เคียงกับเฮดจ์ฟันด์ และเจ้าของกิจการขนาดใหญ่ที่หันมาลงทุนหุ้นในตลาดหลักทรัพย์ จำนวนมากที่เคยเป็นคนขับเคลื่อนราคาหุ้นผ่านกระบวนการการซื้อขายและการส่งข้อมูลเชียร์หุ้นผ่านสื่อทั้งหลาย และบางครั้งก็ทำการ Corner หุ้นหรือซื้อหุ้นจำนวนมหาศาลจนสามารถควบคุมราคาหุ้นได้อย่างมีนัยสำคัญนั้น ก่อนหน้าที่จะเกิดโควิด19 พวกเขาต่างก็ชะลอหรือถอยจากการลงทุนในหุ้นที่ร้อนแรงทั้งหลายเพราะหุ้นเหล่านั้นจำนวนมากต่างก็ตกลงมาอย่างหนักจนแทบจะเป็นหายนะ ซึ่งทำให้แม้แต่รายใหญ่หรือ “เซียน” ก็ยังเจ็บตัวไปด้วย พอเกิดโควิดขึ้น บางคนก็เริ่มกลับมา “เล่นหุ้น” แบบเดิมและตัวเดิม ๆ ที่ยังมีศักยภาพอยู่ อาการของหุ้นเหล่านั้นในช่วงนี้ก็แทบจะเหมือนเดิม คือวิ่งขึ้นไปรวดเร็วรุนแรงโดยที่บ่อยครั้งไม่ได้มีเหตุผลเพียงพอเลย

ผมคิดว่าเหตุผลที่พฤติกรรมการลงทุนหรือเล่นหุ้นของนักลงทุนส่วนบุคคลหรือกองทุนที่เน้นการเอาชนะตลาดสูง ๆ นั้น ไม่ได้เปลี่ยนแปลงไปจากปรากฏการณ์ของโควิด-19 ยังคงเป็นวิธีการเดิม ๆ นั้น ก็เป็นเพราะว่ายีนของคนเราทุกคนไม่ได้เปลี่ยน พฤติกรรมของนักลงทุนไทยนั้นสะท้อนมาจากยีนของคนที่ถูกออกแบบมาให้เป็นคนชอบเสี่ยง ชอบความตื่นเต้นที่ได้ “ลุ้น” และมีความสุขมากจาก “กำไร” ก้อนโตที่ได้รับมา “อย่างง่าย ๆ” เช่นการลงทุนหรือการเล่นหุ้น ในขณะเดียวกัน พวกเราก็ประเมิน “ความเสี่ยง” และต้นทุนของการเล่นหุ้นต่ำกว่าความเป็นจริงอานิสงค์จากกฎเกณฑ์ของตลาดหลักทรัพย์ที่ค่อนข้างเอื้ออำนวยให้กับนักเก็งกำไรระยะสั้นไม่ว่าจะเป็นเรื่องของภาษี ค่าธรรมเนียมการซื้อขายหุ้น และขนาดของจำนวนหุ้นที่ซื้อขายในตลาดของบริษัทจดทะเบียนจำนวนมากที่เล็กเมื่อเทียบกับเม็ดเงินของนักลงทุน เป็นต้น สิ่งเหล่านี้ได้ก่อให้เกิดวัฒนธรรมของการเก็งกำไรในตลาดหุ้นของไทยที่ค่อนข้างสูงเมื่อเทียบกับประเทศอื่น และโควิด19 ก็ไม่ได้เปลี่ยนปัจจัยต่าง ๆ เหล่านั้น และถ้าจะให้ผมนิยามภาวะหรือพฤติกรรมการลงทุนของนักลงทุนในยามนี้ผมก็จะบอกว่ามันก็คือ “Old Normal Investor” สำหรับนักลงทุน ทุกอย่างเหมือนเดิม ไม่มีอะไรเปลี่ยนแปลง